Изменение индикаторов за прошедшую неделю

Источник – Вloomberg; Данные рассчитаны с закрытия торгового дня пятницы до закрытия торгового дня предыдущей пятницы

Международные фондовые рынки

По итогам прошедшей недели большинство глобальных индексов закрылись в «зеленой зоне» на фоне выхода сильных макроэкономических данных, а именно июльского отчета по рынку труда. Индексы S&P 500 и индекс Dow Jones Industrial Average закрылись в пятницу 6 августа на рекордных максимумах: S&P - на отметке 4 437 пунктов (+0,9%), а Dow Jones Industrial Average – на отметке 35 209 пунктов (+0,8%); индекс Nasdaq Composite стал лидером на неделе среди американских индексов, закрывшись с повышением на 1,1%.

Ключевым событием прошедшей недели в США стала публикация июльского отчета по рынку труда. Так, число занятых в несельскохозяйственном секторе в июле выросло на 943 тыс. чел., что превзошло ожидания в 870 тыс. чел. В свою очередь, безработица в США в июле упала до 5,4% против уровня в 5,9% в июне и ожиданий на уровне 5,7%. Восстановление рынка труда до уровня, предшествующего пандемии, традиционно является благоприятным для акций, однако фондовый рынок может интерпретировать данный отчет не только как хорошую новость, но и как повод для ФРС США начать сворачивание объемной программы ликвидности. Во всяком случае некоторые представители ФРС США на прошлой неделе уже высказали идею о начале сворачивания QE в сентябре.

Несмотря на рост числа случаев заболеваемости Covid-19, вызванных штаммом коронавируса «дельта», объем авиаперевозок продолжает возрастать с удвоенной силой (вместе с акциями авиакомпаний). Администрация Транспортной Безопасности США (TSA) зарегистрировала около 2,2 миллионов пассажиров в аэропортах США 8 августа, что является самым высоким показателем с 28 февраля 2020 г. Однако не все авиакомпании способны справиться с выросшим наплывом пассажиров. Так, авиакомпании American Airlines пришлось отменить несколько сотен авиарейсов в понедельник из-за нехватки рабочих рук и плохой погоды в Техасе, и, по крайней мере, 40% рейсов Southwest и Spirit были задержаны в воскресенье, что привело к образованию длинных очередей у билетных касс в международном аэропорту Орландо.

Европейские фондовые индексы также закрылись на рекордных максимумах в пятницу, завершив лучшую неделю c середины марта на фоне сильной квартальной отчетности компаний. Так, панъевропейский индекс STOXX 600 вырос на 1,78%, немецкий DAX закрылся с повышением на 1,4%, французский индекс CAC40 вырос на 3,1%, а британский FTSE 100 также закрылся с повышением на 1,3%.

На текущей неделе ожидается выход данных по индексам потребительских цен (CPI) и цен производителей (PPI) за июль, отчета JOLTS о числе открытых вакансий на рынке труда за июнь, отчета о производительности труда в несельскохозяйственном секторе США за 2 кв., данных индекса потребительской уверенности Мичиганского университета и недельного отчёта о количестве первичных заявок на получение пособия по безработице. Как ожидается, потребительская инфляция несколько снизится после скачка в прошлом месяце на 0,9%. ФРС считает всплеск инфляции временным, но ее повышенные уровни на фоне сильного рынка труда могут заставить инвесторов пересмотреть ожидания относительно сроков сворачивания программы стимулирования. В этой связи важными представляются выступления нескольких официальных лиц ФРС на этой неделе, в том числе главы ФРБ Атланты Рафаэля Бостика и главы ФРБ Ричмонда Томаса Баркина, которые выступают за сокращение стимулирования. Сезон отчетности продолжат такие компании, как Tyson Foods, AMC Entertainment, eBay, Lordstown Motors, Baidu, Airbnb, Walt Disney и другие. По данным Reuters, из 427 компаний индекса S&P 500, которые уже опубликовали квартальные результаты, 87,6% превзошли ожидания аналитиков по прибыли, что является самым высоким показателем за всю историю ведения статистики.

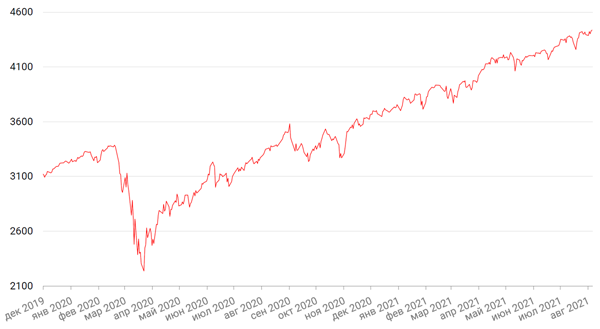

Динамика индекса S&P 500

Динамика индекса MSCI EM

Валютные и товарные рынки

Доллар США показал рост на 0,68% по отношению к ведущим мировым валютам благодаря сильным данным по рынку труда и возросшей вероятности более раннего ужесточения денежно-кредитной политики Федеральной Резервной Системой. Напомним, что ФРС ориентируется на рынок труда как один из главных индикаторов состояния американской экономики.

Евро по итогам прошедшей недели упал к доллару на 0,93%. В начале текущей недели курс доллара обновил четырехмесячный максимум к евро на уровне $1,1742 и двухнедельный пик к иене на

110,37 иены за $1. На прошлой неделе доллар к иене вырос на 0,4%.

На прошлой неделе вице-председатель ФРС Ричард Кларида предположил, что условия для повышения процентных ставок могут быть достигнуты уже в конце 2022 года. По заявлению еще одного представителя ФРС Кристофера Уоллера, два отчета о рынке труда, показывающих рост рабочих мест в регионе на 800 тыс. - 1 млн в августе и сентябре, заставят его проголосовать за сокращение объема выкупа активов уже в сентябре.

Биткоин на минувшей неделе вырос на 1,4% на фоне всплеска объема торгов. Рыночная капитализация биткоина выросла до $800 млрд., обновив максимум с середины мая.

На фоне резкого снижения нефтяных котировок и укрепления доллара США после сильного отчета по американскому рынку труда рубль на минувшей неделе снизился к доллару на 0,5%. Поддержкой для рубля выступает рост ставок внутри страны, который при снижающейся инфляции вновь делает привлекательной стратегию carry trade. Дальнейшая динамика российской валюты будет зависеть от того, какие сигналы будет давать ФРС после отчета о занятости, и как инвесторы будут интерпретировать свежие макроэкономические данные. Но, учитывая не слишком оптимистичный краткосрочный взгляд на рынок нефти и психологический эффект августа, который зачастую не был для рубля удачным месяцем, ожидаем сохранения умеренно-негативного сентимента по отношению к российской валюте в ближайшее время.

Динамика индекса доллара США

Динамика пары RUB/USD

Цены на нефть сорта Brent на минувшей неделе упали на 7,38%, что стало сильнейшим снижением с октября 2020 года. Причиной столь резкого движения стали с одной стороны опасения по поводу быстрого распространения нового штамма коронавируса «дельта» и влияния на спрос новых ограничений, в том числе в Китае, где власти ограничили междугородние перемещения, и в Европе, где также предпринимаются меры по сдерживанию заболеваемости. С другой стороны, котировки отреагировали на рост доллара США и вероятность более раннего сворачивания программ выкупа активов США, что может частично элиминировать инфляционную составляющую роста цен.

Согласно последней статистике Минэнерго США, запасы бензина в стране за минувшую неделю снизились до минимума с ноября 2020 года. При этом коммерческие запасы нефти выросли на 0,8% до 439 млн. баррелей за неделю, а добыча осталась на уровне предыдущей недели в 11,2 млн. баррелей в сутки. В дополнение, процесс восстановления поставок иранской нефти осложнился атаками на суда в Оманском заливе (в том числе удара беспилотника по танкеру), произошедшими на прошедшей недели. Тем временем страны ОПЕК+ с 1 августа начали увеличивать добычу нефти на 400 000 барр. в сутки. На этой неделе ОПЕК и МЭА представят свои ежемесячные отчеты о состоянии рынка нефти.

Цены на золото упали на минувшей неделе на 2,82% и закрылись на уровне $1763,03 за тройскую унцию - cамого низкого уровня за месяц. По прогнозам некоторых участников рынка, ФРС может объявить о решении сворачивания QE в сентябре и начать фактическое сокращение уже в январе следующего года.

Динамика цен на нефть сорта BRENT

Динамика цен на золото

Глобальные рынки облигаций

Доходность 10-летних казначейских облигаций США выросла на минувшей неделе на 7,5 б.п. до уровней февраля текущего года около 1,3% годовых после достаточно сильного отчета о занятости в США за июль, согласно которому экономика прибавила 943 тыс. рабочих мест против консенсуса на уровне 870 тыс. рабочих мест. Реальная доходность 10-летних госбумаг находится на минимальном за последние два десятка лет уровне - минус 1,2%.

Учитывая, что данные об инфляции превышают прогнозы, существует риск того, что повышенные темпы роста цен могут оказаться не такими кратковременными, как ожидают центральные банки. Согласно данным ежемесячного исследования Мичиганского университета, американские потребители ждут инфляцию на уровне 2,8% через пять лет.

Российские суверенные еврооблигации показали на прошлой неделе один из самых высоких результатов за последнее время, снизившись в доходности 9 б. п. (2,33% годовых). Самые длинные бумаги потеряли в доходности 1,5 п.п. В корпоративном сегменте рынке, однако, наблюдается затишье, священное с сезоном отпусков.

Рынок рублевого госдолга консолидировался около уровня 6,9% годовых по 10-летним бумагам после недавнего небольшого ралли на ожиданиях завершения текущего цикла ужесточения ДКП из-за первых признаков ослабления инфляционного давления.

По данным Росстата, инфляция по итогам июля составила 6,46% г/г против 6,5% в июне. В месячном выражении инфляция, очищенная от сезонности, замедлилась с 0,69% в июне до 0,33% м/м в июле в основном за счет базовой инфляции. Дальнейшее давление на инфляцию должны оказать уже произошедшее повышение ставки, а также меры по сдерживанию роста потребительского и ипотечного кредитования и сворачивание мер бюджетной поддержки населения и бизнеса.

Динамика доходности 10-летних UST

Динамика доходности 10-летних ОФЗ

Российский фондовый рынок

Российские фондовые индексы смогли завершить прошлую неделю в плюсе, несмотря на снижение нефтяных цен. Индекс Мосбиржи укрепился на 0,9%, индекс РТС подрос на 0,4%. Снижение в нефтянке компенсировал рост акций Сбербанка (+4,5%) и других акций из секторов, ориентированных на внутренний рынок.

В начале недели котировки обыкновенных акций Сбербанка достигли нового исторического максимума на уровне 323,73 руб. Поддержку бумагам оказал опубликованный отчет банка за июль по РСБУ, согласно которому рост чистой прибыли составил 93%. Сохраняем позитивный взгляд на акции Сбербанка.

Другие акции финансового сектора, в частности, ВТБ и TCS Group также демонстрируют рост в начале недели. К ним присоединились в понедельник и бумаги газодобывающих и даже некоторых нефтедобывающих компаний, несмотря на слабый рынок нефти. Позднее на неделе мы можем увидеть и восстановление в металлургическом секторе, поддержку которому оказывают предстоящие выплаты щедрых квартальных дивидендов.

Внешний фон для российского фондового рынка представляется нейтральным. С одной стороны, рынок нефти начал восстанавливаться и глобальные рынки тоже немного воспряли духом после вчерашних осторожных комментариев представителей ФРС США. Но с другой стороны, продолжающееся распространение дельта-штамма все больше сказывается на развивающихся рынках, прежде всего, на Китае, который является бенчмарком не только для этой категории активов, но и определяет спрос на многих товарных рынках. Низкие объемы торгов в августе лишь добавляют волатильности рынку.

Динамика индекса Мосбиржи

Динамика акций Сбербанка

Календарь инвестора

Понедельник, 9 августа 2021 г.

ЯПОНИЯ - Выходной

КИТАЙ - Индекс потребительских цен (м/м), (г/г) (июль)

КИТАЙ - Индекс цен производителей (г/г) (июль)

ЕВРОЗОНА - Сальдо торгового баланса Германии (июнь)

США - Число открытых вакансий на рынке труда JOLTS (июнь)

Вторник, 10 августа 2021 г.

ГЕРМАНИЯ - Индекс экономических настроений ZEW (август)

ЕВРОЗОНА - Индекс экономических настроений от ZEW (август)

США - Уровень производительности в несельскохозяйственном секторе (кв/кв) (2 кв.)

США - Затраты на рабочую силу (кв/кв) (2 кв.)

США - Краткосрочный прогноз ситуации на рынках энергоносителей от EIA

США - Недельные запасы сырой нефти по данным Американского института нефти (API)

Среда, 11 августа 2021 г.

ГЕРМАНИЯ - Индекс потребительских цен (м/м) (июль)

ИТАЛИЯ - Индекс потребительских цен (м/м) (июль)

США - Базовый индекс потребительских цен (м/м) (июль)

США - Индекс потребительских цен (м/м) (июль)

США - Запасы сырой нефти

США - Данные по избыточным запасам нефти в Кушинге (штат Оклахома)

США - Отчет об исполнении федерального бюджета США (июль)

Четверг, 12 августа 2021 г.

ЯПОНИЯ - Объём промышленного производства (м/м) (июнь)

ВЕЛИКОБРИТАНИЯ - ВВП (кв/кв), (г/г) (2 кв.)

ВЕЛИКОБРИТАНИЯ - Объём производства в обрабатывающей промышленности (м/м) (июнь)

США - Ежемесячный отчет МЭА

ЕВРОЗОНА - Объём промышленного производства (м/м) (июнь)

США - Ежемесячный отчет ОПЕК

США - Число первичных заявок на получение пособий по безработице

США - Индекс цен производителей (PPI) (м/м) (июль)

РОССИЯ - Международные резервы Центрального банка (USD)

РОССИЯ - ВВП (квартальный) (г/г) (2 кв.)

Пятница, 13 августа 2021 г.

ФРАНЦИЯ - Индекс потребительских цен (м/м) (июль)

ЕВРОЗОНА - Сальдо торгового баланса (июнь)

США - Индекс цен на экспорт (м/м) (июль)

США - Индекс цен на импорт (м/м) (июль)

США - Индекс ожиданий потребителей от Мичиганского университета (август)

США - Индекс настроения потребителей от Мичиганского университета (август)

США - Число активных буровых установок от Baker Hughes

США - Общее число буровых установок в США от Baker Hughes (U.S. Baker Hughes Total Rig Count)