Ситуация на российском рынке акций

Индекс Мосбиржи (IMOEX) совершил резкий отскок — по итогам дополнительной сессии 16 октября индекс вырос почти на 7% и поднялся выше 2 700 пунктов. Это — лучший однодневный результат с декабря 2024 года. Примечательно, что рынок акций начал восстанавливаться ещё до новостей о разговоре президентов России и США, после продолжительной серии снижений к годовым минимумам.

Позитивная реакция рынка была спровоцирована сначала новостью о планируемом разговоре между президентами Трампом и Путиным и была усилена позитивными комментариями, поступившими в СМИ по факту состоявшегося разговора. Рынок интерпретировал переговоры как шанс на смягчение геополитического риска, вероятность диалога и потенциальной деэскалации, что тут же подтолкнуло спрос на российские акции и облигации.

Позитивный эффект для акций экспортёров усилило то, что с утра четверга начался стремительный разворот на валютном рынке, где рубль после очередной волны укрепления ослаб более чем на 2% за сессию. Акции компаний, ориентированных на внутренний спрос, поддержало смягчение ожиданий по предстоящему заседанию ЦБ РФ, что выражалось снижением ставок на долговом рынке.

Рост продемонстрировали абсолютно все секторы и акции в них, но наиболее впечатляющим отскок был в самых перепроданных бумагах экспортёров и любимых у спекулянтов шорт-историях на фоне экстренного сокращения коротких позиций. Рост более чем на 10% показали наиболее проблемные акции на фоне закрытия коротких позиций (шорт-сквиз), такие как Мечел (MTLR), АФК Система (AFKS), Аэрофлот (AFLT), ПИК (PIKK). Менее 10%, но лучше рынка, росли акции металлургов и газовиков, которые ранее сильно пострадали от укрепления рубля и реагировали, в том числе, на разворот валютного рынка. На уровне рынка были банки и технологии, а хуже рынка оказались нефтяники — из-за падения мировых цен на нефть, а также недавние лидеры, акции компаний, которые росли против рынка в последнее время, такие как Полюс (PLZL) и Фосагро (PHOR).

Почему рынок так отреагировал (факторы)

1. Ожидание снижения политического / геополитического риска. Любая надежда на переговоры или контакты между крупнейшими лидерами воспринимается как шанс на уменьшение санкционной неопределённости и возобновление нормальных финансовых потоков — это даёт кратковременный импульс.

2. Долгая фаза «идеального шторма» на рынке. Перед отскоком рынок находился под давлением: ухудшение ожиданий по политике ЦБ, чрезмерно крепкий рубль, замедление экономики, увеличение налоговой нагрузки, ожидания существенной эскалации военного конфликта на фоне разговоров о передаче Украине ракет «Томагавк» — всё это единым негативным фронтом давило на настроения инвесторов в последние недели. Низкая база и перепроданность усиливают амплитуду отскоков, особенно когда одновременно меняются курсы нескольких важнейших факторов.

Основные факторы, оказывающие влияние на российский рынок акций, и их краткосрочная оценка после 16 октября 2025 года

Комментарий и взгляд

Сильный позитивный фактор для рынка возник очень кстати, поскольку уровень депрессии был близок к критическому. Прорыв индекса Мосбиржи ниже уровня 2 500 мог спровоцировать новую большую волну распродаж и принудительное закрытие маржинальных позиций спекулянтов. Отскок во многих акциях оказался существенным.

В то же время говорить об исчерпании потенциала дальнейшего роста пока рано, так как, судя по объёмам торгов, массовый инвестор в этом росте практически не участвовал. Объём торгов был лишь немного выше среднего. В последнее время на рынке преобладают спекулянты на фоне отсутствия интереса со стороны инвесторов. Поток капитала массового инвестора может поддержать рост в условиях позитивного развития переговорного процесса и одновременного смягчения денежно-кредитной политики Банка России.

Дальнейшее развитие ситуации при позитивном сценарии может быть схоже с событиями декабря—марта: сперва в дело вступит геополитический фактор, а затем рост поддержит монетарный фактор. В декабре 2024 года рынок развернул монетарный фактор мягкой риторики ЦБ, а затем в феврале — фактор геополитической деэскалации.

Вполне возможно, что мы наблюдаем начало новой волны роста рынка на ближайшие недели, а возможно, и до конца года. Однако нельзя исключать и очередного срыва мирных инициатив или ухудшения макроэкономических обстоятельств.

Что ожидать дальше

Сценарий A

Вероятность: ~50%

Суть: рынок закрепится после гэпа отскока — часть игроков зафиксирует прибыль, остальные сохранят позиции в ожидании подтверждений (встреч, дальнейших переговоров).

IMOEX: вероятен диапазон +0% … +5% в ближайший месяц.

Поддерживающие факторы: отсутствие резких негативных сигналов в геополитике; умеренный приток локальных спекулятивных денег; рубль умеренно снижается, растут шансы на продолжение смягчения политики ЦБ.

Сценарий B

Вероятность: ~20%

Суть: контакты между лидерами преобразуются в реальные дипломатические шаги (например, дальнейшие шаги к миру, смягчение риторики, обсуждение аспектов экономического взаимодействия). Локальные игроки пересматривают риск-премию, происходит устойчивый приток капитала на рынок акций из защитных активов (вкладов, облигаций и денежного рынка) и горячий спекулятивный капитал через дружественных нерезидентов.

IMOEX: быстрый рост ещё на +10…+15% за месяц.

Поддержка: значимое снижение геополитического риска, улучшение ожиданий по снятию / ослаблению санкций или хотя бы их стабилизации, дальнейшее смягчение риторики и политики ЦБ.

Сценарий C

Вероятность: ~30%

Суть: первичный оптимизм быстро сменяется разочарованием — переговоры не приводят к реальным шагам, жёсткая геополитическая риторика возвращается, возможна эскалация конфликта или появление новых негативных сигналов (санкции, снижение экспорта, ухудшение макро, жёсткая риторика ЦБ). Рубль отскакивает назад, капитал вновь уходит в защитные активы.

IMOEX: возможна коррекция −5…−15% в течение месяца.

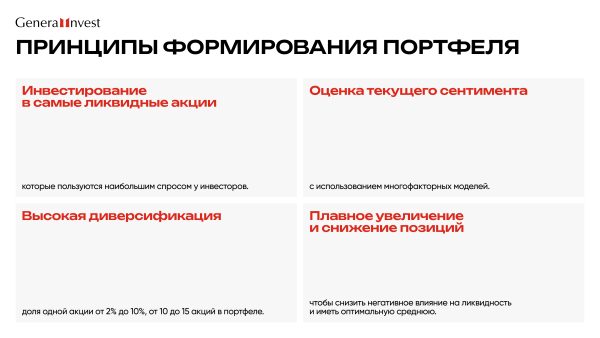

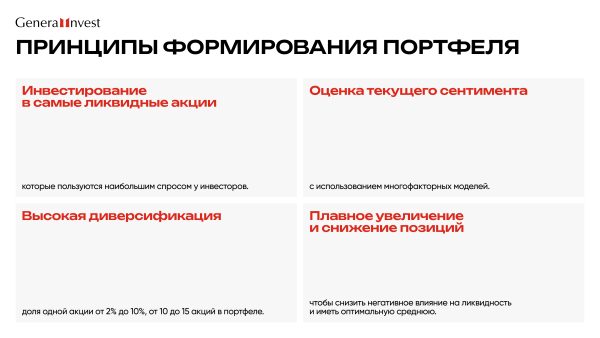

Отыграть возможный рост рынка акций можно через стратегию «Адаптивный моментум-портфель российских акций», где ставка делается на наиболее динамично растущие акции с наибольшим потенциалом, а состав портфеля регулярно корректируется.